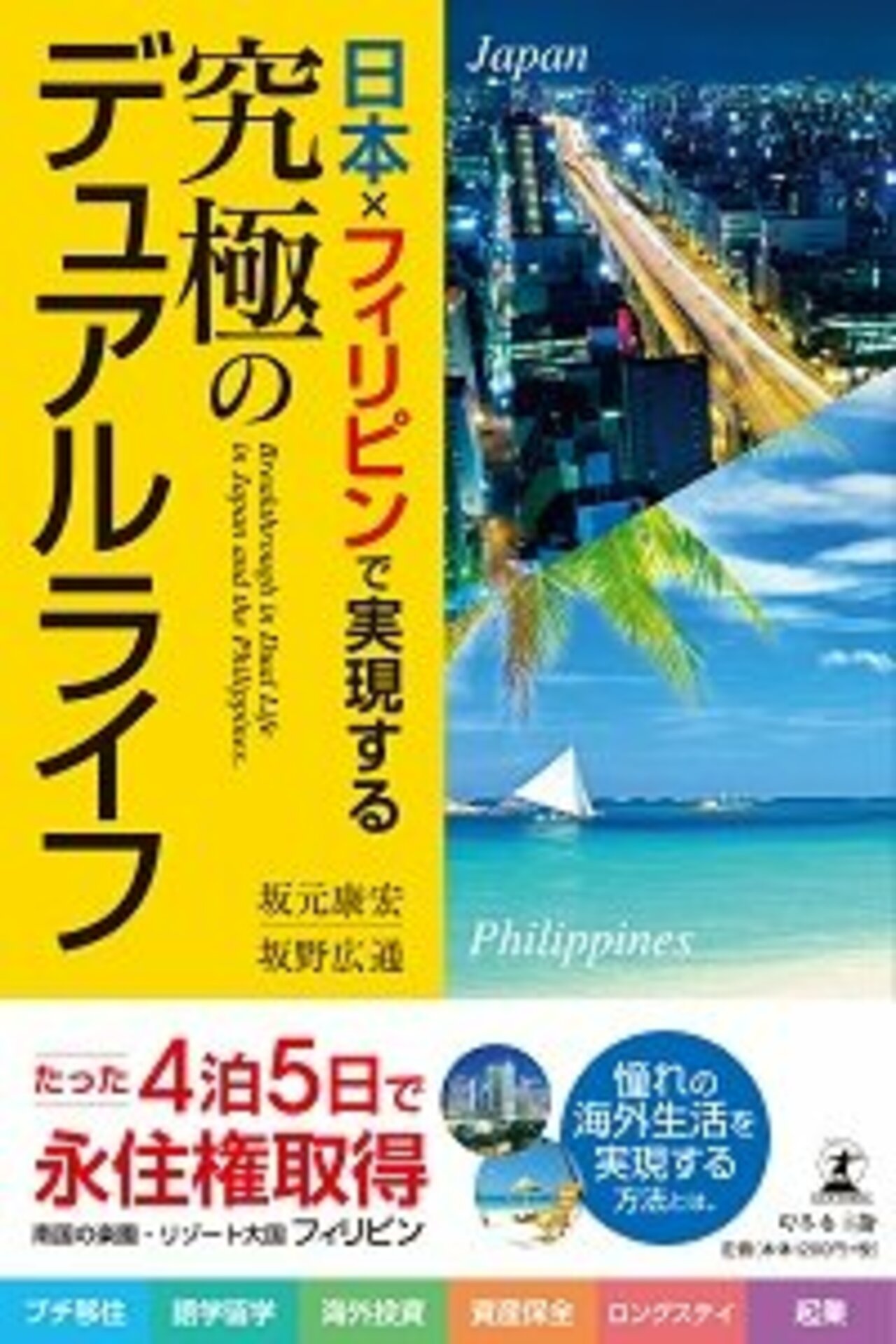

第2章 海外永住権の必要性

1. 21世紀型の新しく豊かなデュアルライフを求めて

魅力は有利な税制

将来の仕事や暮らしの設計を考えるとき、永住権の大きなメリット、目標は、日本の重い税金からの解放です。

日本の所得税は最高税率45%で、住民税も加えると55%になります。先進国では高いランクとは言えませんが、国民所得に対する租税負担と社会保障負担の合計比率、いわゆる国民負担率は42.5%(平成30年度)です。今後の人口減少の中での高齢者増加を考えると、この負担率は大きく増加していくはずです。

所得税の最高税率だけを比較しても、タイが37%、フィリピン32%、インドネシア30%。マレーシア24%、シンガポールは20%、香港17%です。これらの国々は譲渡税も非課税、あるいは日本に比べて低率です。株など投資事業には恵まれた環境です。そして一番大きな差が出るのが相続税です。

日本は最高税率が55%と世界的に見ても相続税が高い国です。アメリカ、イギリス、ドイツ、フランスを見ても最高税率は30 ~40%です。さらにカナダ、オーストラリア、ニュージーランド、シンガポール、マレーシア、その他のアジア各国ではそもそも相続税がない、もしくは相続税が廃止されています。

これらの税金の少なさは、これからの生活設計に大きな違い、メリットをもたらします。

所得税や法人税を納税し、残った財産に課税されるのが相続税です。相続税率の高さは「取れるところから取る」という政府、税務当局の姿勢が表れているように思えます。

また、国内では「高所得の会社員増税」という新税制が2020年1月から適用されることになりました。

私も数年前までサラリーマンをしていて、それなりの給与を得てはいましたが、税金が非常に高いと感じていました。記事などを見てみると、一定以上の収入がある者に対しては控除額がありますが、その控除額を低減するという改正です。年収が1000万円の人を例に挙げると、年に10万円程度負担が増えます。

私のように自営業や会社経営者などの場合であれば、節税対策を講じる手だてがありますが、一般的なサラリーマンの場合そうしたことができず、基本的には支給された給料からいや応なしに税金が差し引かれるというシステムになっています。

国からしてみればサラリーマンからは税金を微収しやすいので、この税金を上げていこうということです。安倍政権は「働き方の多様化に対する柔軟な対応だ」という言い方をしていますが、私はこれを詭弁だと思っています。要するに徴収できるところから取るということで、サラリーマンたちの労働意欲が低下してしまうのではないかと危惧しています。

他にも税に関する問題として、海外に資産を持っている方に対する徴税の強化があります。具体的に言いますと、2015年に始まった「国外財産調書」です。

一人当たり5000万円以上の資産を海外に持っている人は、国外財産調書を提出することが義務付けられました。しかし、実際には提出する人が非常に少ない状態のため、金融庁や国税局が取り締まりの強化に着手し、対象となると考えられる人に対しては税務署から「お尋ね」という書類が送られるようになりました。

それに関連して、「海外口座の多国間情報交換制度」というものが日本では2018年9月から開始されました。簡単に言うと、非居住者、例えば日本に住んでいる人がニュージーランドで口座を作ったという場合、日本に住んでいるのでニュージーランドから見ると非居住者ということになりますが、その人たちの情報(口座情報、名前、住所、マイナンバー、口座残高、入出金、ニュージーランドにお金を預けているなら利息でいくら稼いでいるのか)を国が自動的に入手できるという制度です。この制度により、今までは支払い義務を知らなかった、あるいは納税していなかった人は税務署から書類や連絡が来て納税をすることになります。

こういった高い税率や、厳しい所得捕捉、さらなる増税リスクに鑑みるに、日本を脱出して、海外に移住するという選択肢も考えられます。